- Tổng tài sản (Net worth)

- Lãi kép (Compound interest)

- Phân bổ tài sản (Asset allocation)

- Đa dạng hoá (Diversification)

- Lãi vốn (Capital Gains)

- Lãi suất (Interest)

- Thị trường gấu (Bear market)

- Lạm phát (Inflation)

Các thuật ngữ về tài chính bạn cần nắm vững

Thông qua bài viết này, chúng tôi hy vọng sẽ cung cấp những thông tin hữu ích để mọi người cảm thấy tự tin hơn về kiến thức tài chính của mình.

Xem thêm bài chi tiết: Tài chính là gì?

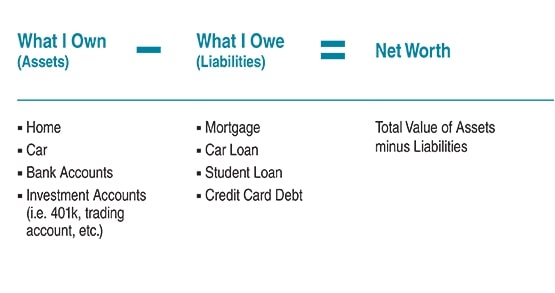

Tổng tài sản (Net worth)

Nói một cách đơn giản, tổng tài sản là giá trị của mọi thứ bạn sở hữu (còn được gọi là “tài sản” – asset – của bạn) sau khi trừ đi mọi thứ bạn nợ (gọi là “nợ phải trả” – liability).

Biết giá trị tài sản ròng của bạn là rất quan trọng vì nó giúp hình dung sức khỏe tài chính tổng thể của mình. Bạn muốn có giá trị ròng dương nhiều nhất có thể. Nó cũng có thể giúp bạn hiểu các loại nghĩa vụ khác nhau đối với các khoản vay của bạn. Một số khoản vay, chẳng hạn như thế chấp, thường có lãi suất (phí vay tiền) thấp hơn so với thẻ tín dụng.

Khi quyết định khoản vay nào sẽ trả trước, có thể hữu ích nếu bạn ưu tiên trả các khoản vay có lãi suất cao nhất. Hiểu các khoản vay của bạn cũng có thể giúp bạn xem liệu có cơ hội tái cấp vốn hoặc nhận mức lãi suất thấp hơn bằng cách làm việc với người cho vay của bạn hay không.

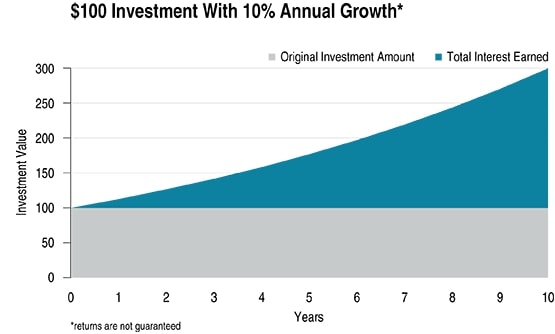

Lãi kép (Compound interest) là thuật ngữ tài chính cần thiết phải hiểu nhất

Được Albert Einstein gọi là “kỳ quan thứ tám của thế giới”, lãi kép có thể được coi là “sự tăng trưởng của tăng trưởng”. Khi đề cập đến tiết kiệm hoặc đầu tư, lãi kép là điều sẽ xảy ra khi thay vì lấy ra số tiền kiếm được từ khoản đầu tư của bạn, bạn để nó tiếp tục đầu tư và kiếm lãi từ tiền lãi của mình.

Lãi kép cũng có thể đề cập đến các khoản vay, có nghĩa là bạn càng mất nhiều thời gian để trả hết khoản vay của mình, thì bạn càng phải trả nhiều lãi hơn. Đây là lý do tại sao có tiếp câu nói của Albert Einstein: Ai hiểu nó thì kiếm được nó, ai không hiểu thì phải chi trả nó.

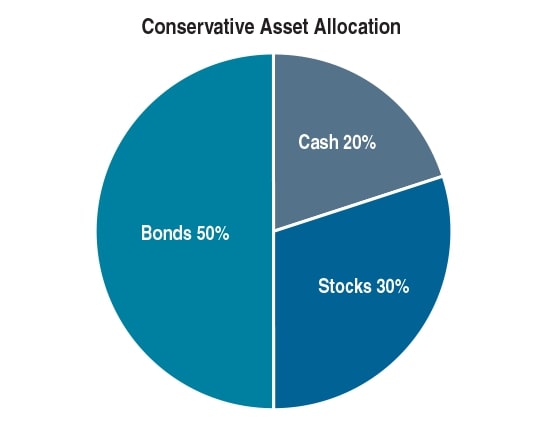

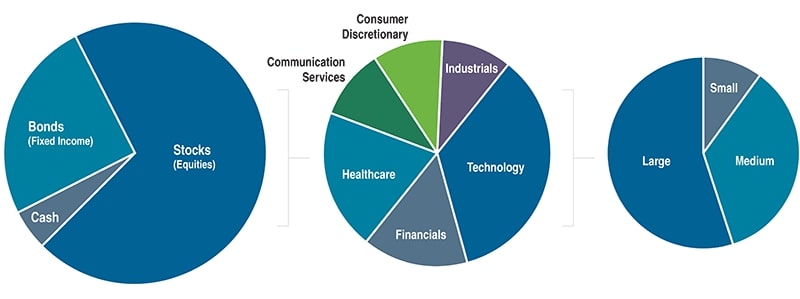

Phân bổ tài sản (Asset allocation)

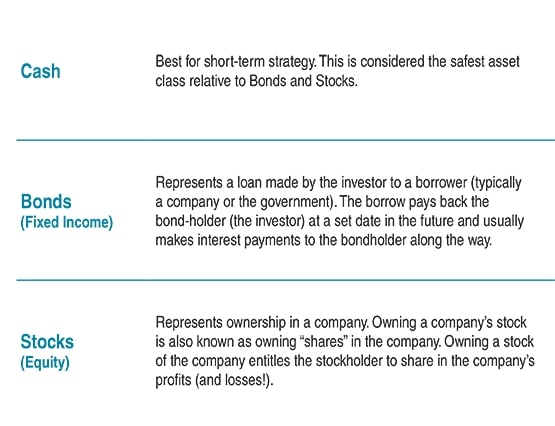

Phân bổ tài sản là cách tiền của bạn được đầu tư vào các danh mục khác nhau được gọi là các loại tài sản. Nói chung, các loại tài sản chính bao gồm tiền mặt, trái phiếu (còn được gọi là “thu nhập cố định”), cổ phiếu. Việc phân bổ tài sản của bạn được xác định bởi số tiền bạn đã đầu tư vào mỗi loại tài sản này.

Mỗi loại tài sản này đi kèm rủi ro và lợi tức riêng. Thông thường, cổ phiếu có nhiều tiềm năng tăng trưởng hơn trái phiếu, nhưng nó cũng có nhiều biến động hơn. Sự biến động có thể dẫn đến một loạt các kết quả, một trong số đó có liên quan đến thua lỗ. Hãy nhớ rằng bản thân sự biến động giá không phải là rủi ro. Rủi ro, đúng hơn, là khả năng thua lỗ. Tuy nhiên hãy cẩn thận, có một số trường hợp trái phiếu có thể có nhiều rủi ro hơn cổ phiếu.

Đa dạng hoá danh mục đầu tư (Portfolio Diversification)

Hãy tưởng tượng bạn có 1 triệu đô la để đầu tư và bạn hoàn toàn tự tin rằng đầu tư vào một cổ phiếu riêng lẻ sẽ tăng lên 10 triệu đô la sau 10 năm. Điều đó sẽ rất tuyệt phải không? Thật không may, các cổ phiếu riêng lẻ có nhiều loại kết quả. Nếu bạn đặt toàn bộ 1 triệu đô la của mình vào cổ phiếu này và nó đã thành 0 đô la, bạn sẽ phải chịu một khoản lỗ lớn mà không còn tiền để bắt đầu lại. Đây là lý do tại sao đa dạng hóa hoặc đầu tư trên nhiều loại tài sản khác nhau là chìa khóa để có được danh mục đầu tư thành công.

Đa dạng hóa các khoản đầu tư là điều quan trọng nhưng cũng cần đa dạng hóa các loại tài sản đó bằng cách đầu tư vào các công ty khác nhau dựa trên ngành, quy mô công ty và các yếu tố khác. Bằng cách đa dạng hóa, bạn đang trải rộng (và có khả năng giảm) rủi ro của mình trên các loại hình đầu tư khác nhau.

Lãi vốn (Capital gains)

Khi bắt đầu đầu tư, bạn hy vọng là các khoản đầu tư sẽ tăng giá trị. Nếu bạn chọn bán một vị thế, điều này có thể xảy ra để quay trở lại mức phân bổ tài sản mong muốn, đa dạng hóa các khoản đầu tư hoặc huy động tiền mặt, bạn sẽ tạo ra “lợi nhuận thực tế” hoặc “lỗ thực tế.”

Đây là sự chênh lệch giữa số tiền bạn trả cho một khoản đầu tư và số tiền bạn nhận được từ việc bán chúng. Nếu bạn đã kiếm tiền thông qua khoản đầu tư, bạn phải trả thuế trên khoản thu được, được gọi là thuế lãi vốn.

Thông thường, thuế suất lãi vốn sẽ phụ thuộc vào mức thu nhập của bạn và khoảng thời gian bạn đã nắm giữ khoản đầu tư. Một khoản đầu tư được bán để thu lợi trước một năm sẽ tạo ra một khoản thu nhập vốn ngắn hạn. Bất kỳ khoản đầu tư nào được giữ trong hơn một năm đều được coi là lãi vốn dài hạn. Nếu bạn mất tiền trong một khoản đầu tư và bán nó với giá thấp hơn giá trị bạn đã mua, bạn sẽ bị lỗ vốn. Đối với mục đích thuế, khoản lỗ vốn của bạn sẽ được trừ vào lãi vốn để tính toán thuế.

Lãi suất (Interest)

Lãi suất có thể có lợi cho bạn, hoặc chống lại bạn. Tuỳ thuộc và mỗi hoàn cảnh.

Khi nói đến tiết kiệm tiền, lãi suất có nghĩa là tiền của bạn sẽ để tiếp ra nhiều tiền nữa. Khi gửi tiền vào tài khoản tiết kiệm tại một ngân hàng, bạn đang cho ngân hàng đó vay tiền của bạn. Lãi suất là những gì họ trả cho bạn để vay số tiền đó; đó là một tỷ lệ phần trăm có thể tăng hoặc giảm tùy thuộc vào tình trạng của nền kinh tế.

Ngược lại, khi bạn vay tiền từ ai đó – hãy nghĩ đến công ty phát hành thẻ tín dụng của bạn – bạn phải trả lãi cho họ khi vay số tiền này, giống như ngân hàng đã trả tiền để vay tiền của bạn. Bạn sẽ tiếp tục trả lãi cho đến khi bạn trả hết được số tiền đã mượn. Đó là lý do tại sao điều quan trọng là bạn phải tránh khỏi nợ nần, hoặc nếu bạn đang mắc nợ,

cố gắng trả hết càng nhanh càng tốt.

Thị trường gấu (Bear market)

Thị trường giá xuống ngược lại với thị trường tăng giá. Nói cách khác, thị trường đang giảm. Giá cổ phiếu đang giảm, nền kinh tế suy thoái và tỷ lệ thất nghiệp đang tăng lên.

Nghe có vẻ là một điều tồi tệ (và chắc chắn là không tốt), nhưng điều quan trọng nhất cần ghi nhớ là thị trường là một “tàu lượn siêu tốc”. Nghĩa là nó nhất định phải lên xuống và mọi người không nên hoảng sợ mỗi khi thị trường có vẻ xấu đi một chút.

Những bạn trẻ có lợi thế về thời gian. Tức kinh tế, tiền bạc rồi sẽ từ từ phát triển. Nên thị trường giá xuống không hẳn là một điều tiêu cực hoàn toàn.

Lạm phát (Inflation)

Lạm phát đề cập đến sự gia tăng bền vững của giá hàng hóa và dịch vụ. Khi giá cả tăng do lạm phát, tiền của bạn sẽ ngày càng mua được ít hàng hơn. Các chuyên gia chỉ ra rằng tỷ lệ lạm phát lịch sử là 3% mỗi năm.

Điều quan trọng nhất là liệu thu nhập của bạn có tăng cùng tốc độ với lạm phát hay không. Nếu tiền lương của bạn không theo kịp với lạm phát, bạn sẽ không đủ khả năng chi trả trong vài năm tới.

Lời kết

Bài viết Tài chính cá nhân đã giới thiệu độc giả các thuật ngữ tài chính cá nhân nên biết dành cho tất cả mọi người. Không hẳn chỉ là những chuyên gia, những người làm tài chính mới nên hiểu. Mà ngay cả các bạn đi làm văn phòng, sinh viên cũng không thể bỏ qua kiến thức tài chính quý báo này.

1 nhận xét

Giời mới nghe có thị trường gấu